Contents

暗号資産(仮想通貨)を支える技術であるブロックチェーン(分散型台帳)。データの改ざんがほぼ不可能とも言われる安全性から近年は用途が広がっている。数々のスタートアップがブロックチェーン分野で名乗りを挙げ、ベンチャーキャピタルを中心に巨額の資金が動き始めた。その実態をCBインサイツのデータを基にまとめた。

「グレート・リセッション」と呼ばれた景気後退のさなかの2008年。仮想通貨ビットコインを考案したサトシ・ナカモトと名乗る人物が「オンライン決済が可能な仮想の現金のピア・ツー・ピア(個対個)による送金」を提唱した。その1年後、ビットコインの初のブロックが採掘(マイニング)された。

それから今に至るまで、仮想通貨の基盤技術であるブロックチェーン(分散型台帳)の分野は盛衰を繰り返してきた。

17年12月にはビットコインの価格は2万ドル近くと最高値を記録。仮想通貨技術を使った資金調達「ICO(イニシャル・コイン・オファリング)」は空前のブームとなり、ブロックチェーン関連のスタートアップ企業は巨額の資金を手にした。従来のベンチャー・キャピタル(VC)でさえトークン(デジタル権利証)の販売に参入し、ブームをあおった。

18年にはそのツケが回ってきた。ビットコインや仮想通貨イーサリアムの価格は数カ月のうちに大暴落し、プロジェクトの先送りや打ち切りが相次いだ。

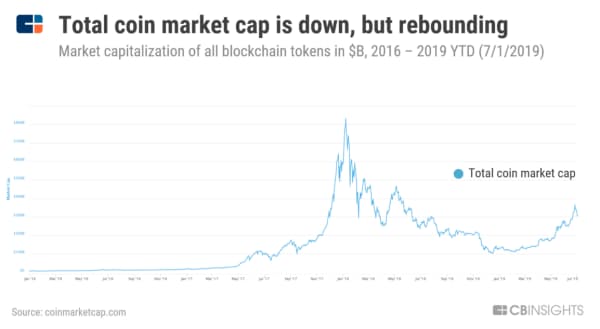

だが19年に入り、ブロックチェーンの分野はいくぶん勢いを取り戻している。仮想通貨の時価総額は年初来で2倍に増えた。ただし、それでもなおピーク時の約3分の1にとどまるのだが。

一方、米証券取引委員会(SEC)がトークン提供に対する取り締まりを強化しているため、米紙ウォール・ストリート・ジャーナルは「ICO市場は廃れた」と断言した。では、ブロックチェーン分野は今後どうなるのだろうか。

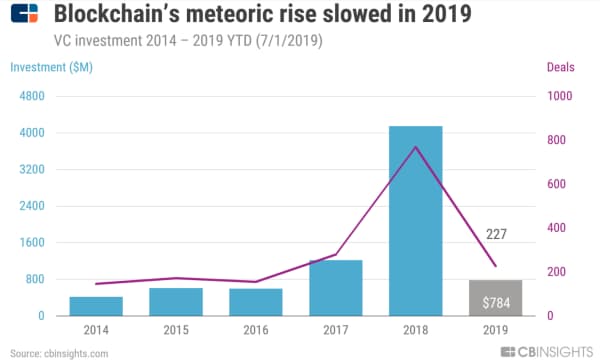

VC投資とエクイティファイナンス(新株発行を伴う資金調達)のトレンド

VCの投資対象は時と共に移っている。VCは当初、ビットコインを通貨として手掛ける企業を支援し、その後は金融サービスなどを対象にしたプライベート(参加者限定型)ブロックチェーン企業に注目した。そして今では、トークンを単純な通貨としてではなく、様々な機能や価値をひも付けた形で流通させる「トークンエコノミー」を主な投資対象にしている。

ブロックチェーン分野の目下の課題には、SECによるカナダの対話アプリ「キック(Kik)」に対する提訴や米ニューヨーク州の仮想通貨関連企業に対する厳格な認可制度「ビットライセンス」といった規制障壁、仮想通貨の値動きの荒さ、そして取引量が増えれば処理速度が低下する規模の問題(特にビットコインとイーサリアムは影響を受けやすい)などがある。

19年4~6月期末の時点では、19年通年のVC投資件数は454件、投資額は16億ドルと前年の41億ドルから大幅に減少する見通しだ。

もっとも、19年のVC投資額は17年を上回る可能性が高い。17年はブロックチェーン関連企業が今よりも少なく、未公開企業への投資をけん引する「バブルマニア」もおそらく少なかったからだ。

注:ここでのブロックチェーン投資は従来のエクイティファイナンスを含むが、トークン販売による株式購入は含まない。

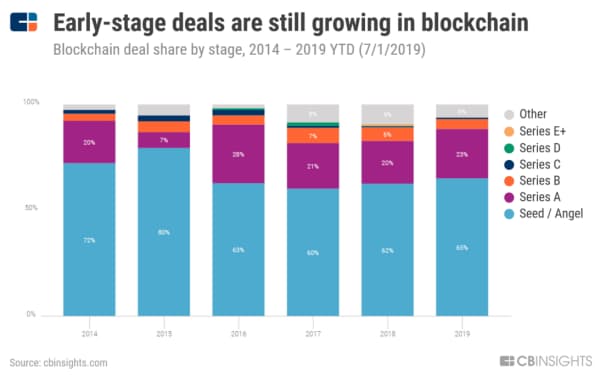

スタートアップの資金調達ステージ別では、初期段階のスタートアップに対する投資が増えている。「シード/エンジェル」「シリーズA」の資金調達ラウンドへのVC投資の割合は、17年の80%から19年初来では88%に増えている。

一方、中期段階(シリーズBとC)への投資の割合はおおむね横ばいで、後期段階(シリーズD以降)はほぼ皆無だ。

初期段階のスタートアップへの投資の割合が増えていることは、ブロックチェーンがまだごく初期のカテゴリーであることを表している。新興テクノロジーの分野では、成熟すると投資全体に占めるシリーズAとBの割合が増えることが多い。だが現時点では、これが起きている兆しは全くない。

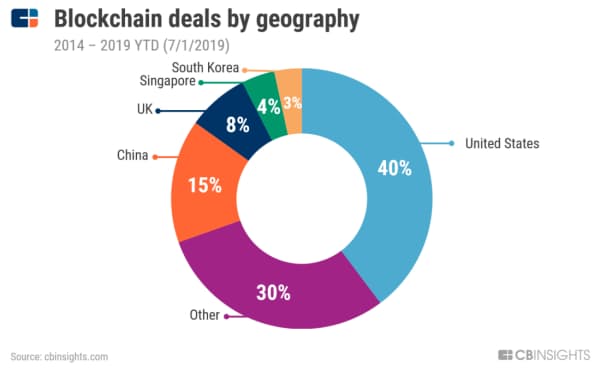

地域別では、エクイティファイナンスの4割が米国に集中し、中国(15%)、英国(8%)、シンガポール(4%)、韓国(3%)が続いている。アジアではスタートアップが続々と誕生し、中国には世界有数の資金調達額を誇るブロックチェーン企業がいくつかある。

大企業による投資

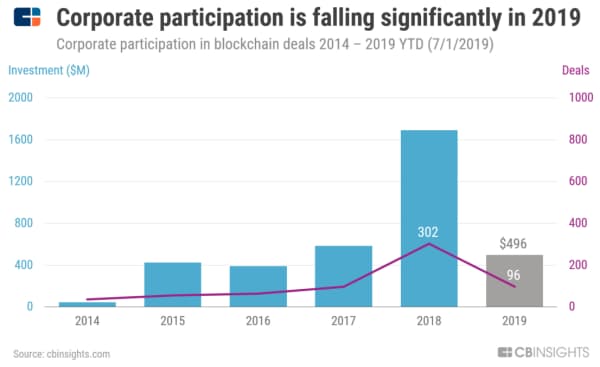

大企業によるブロックチェーン分野への投資も大幅に減っている。19年に入ってからの大企業による投資件数は96件にとどまる。現在のペースが続けば、19年通年の投資件数は前年の302件から36%減となる。

VC投資家のトレンド

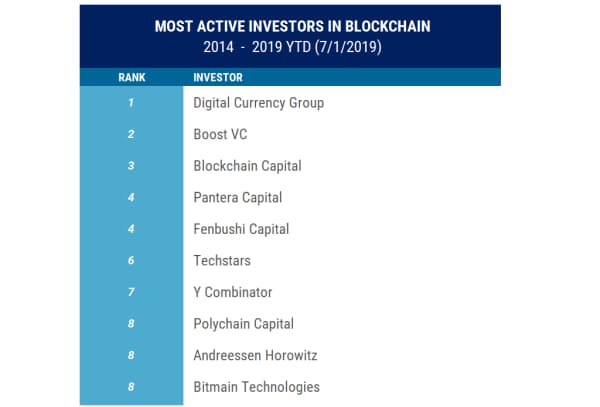

ブロックチェーン分野で最も活発な投資家は、この分野に明るい初期段階のスタートアップを専門とするファンドが多い。上位にはデジタル・カレンシー・グループや米パンテラ、ポリチェーンといった仮想通貨専用ファンド、ブーストVCなど最先端技術のアクセラレーター(起業支援機関)、米アンドリーセン・ホロウィッツなどブロックチェーン専用ファンドを持つVCが名を連ねている。

首位のデジタル・カレンシー・グループはブロックチェーン分野への投資の草分けだ。19年に入ってからは、シリーズBの資金調達ラウンドで6500万ドルを調達した米フィギュア・テクノロジーズ(Figure Technologies)、分散型台帳技術を使ってライブ動画を配信する米ライブピア(Livepeer)、分散型金融(DeFi)サービスを手掛ける米ステークド(Staked)、仮想通貨取引会社のコインフレックス(CoinFLEX)の4社に出資している。

アダム・ドレイパー氏率いる2位のブーストVCはこの5年間で50社近くのブロックチェーン企業に投資した。最近では分散型DNSサービスプロバイダーの米アンストッパブル・ドメインズ(Unstoppable Domains)、分散型予測市場を運営するスペインのゲッサー(Guesser)、仮想通貨に連動した上場投資商品(ETP)を手掛けるスイスのAmunなどに出資している。

3位にはやはりブロックチェーンVCの草分けであるブロックチェーン・キャピタルがつけた。

中国に拠点を置くブロックチェーン投資家もこの分野に続々と参入し、積極的に投資している。例えば、分布式資本(Fenbushi Capital)はこの5年間で、ポリチェーンなどよりも多くのブロックチェーン企業に投資している。

注:ここに含まれているブロックチェーン企業への投資は従来のVC投資であり、トークン販売による株式購入は除外している。

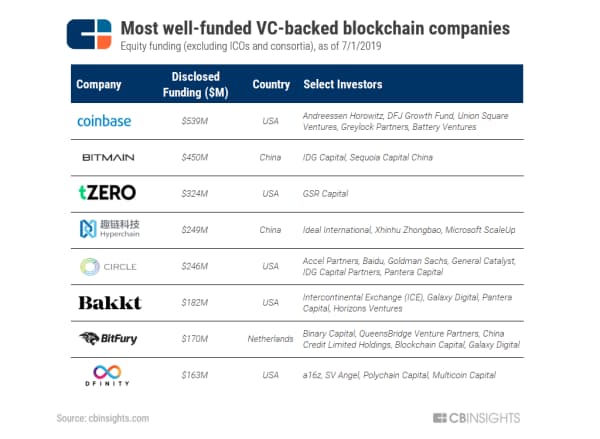

このランキングで異色なのは中国のマイニング装置大手ビットメイン(Bitmain)だ。同社の累積資金調達額は4億5000万ドルと、ブロックチェーン企業としてはコインベースに次いで世界2位(中国国内では最大)の資金力を誇る。ビットメインは19年中の香港証券取引所での新規株式公開(IPO)を視野に入れていたが、需要減少に伴う業績悪化などによりIPOの申請期限が失効した。

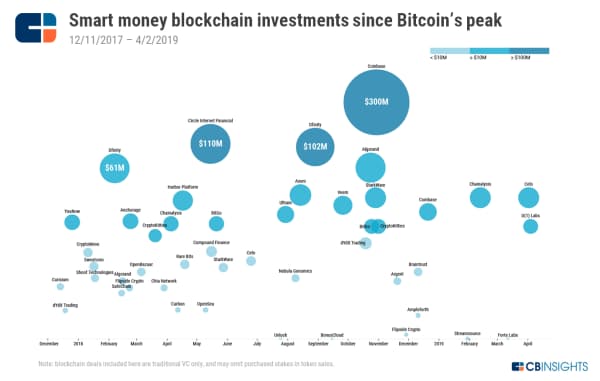

CBインサイツが過去に実施した、資金だけでなくノウハウや人脈なども提供する「スマートマネーVC」によるブロックチェーン投資に関する調査では、多くの上位投資家が18年の「暗号通貨の冬」のさなかにも投資を続けていたことが明らかになった。

資金の豊富なブロックチェーン企業

ブロックチェーン分野における資金の豊富な企業の多くは、仮想通貨取引会社やインフラ技術を提供している企業だ。最も資金力が豊富なのはコインベースで、直近では18年10月のシリーズEで3億ドルを調達した。2位は累積資金調達額が4億5000万ドルのビットメイン、3位は米電子商取引(EC)大手オーバーストック・ドット・コムの子会社で、フィンテック向け分散型台帳技術を手掛ける米ティーゼロ(tZero)だった。ティーゼロは中国の投資ファンドGSRキャピタルから3億2400万ドルを調達している。

注目株は米インターコンチネンタル取引所(ICE)が設立した仮想通貨取引会社バックト(Bakkt)だ。バックトは米商品先物取引委員会(CFTC)からビットコイン先物を扱うライセンスが付与されるのを待っている。同業のレッジャーX(Ledger X)は最近、一足先に認可を受けた。

18年には一度に1億ドル以上を調達する「メガラウンド」が相次いだ。例えば、米金融サービスのサークル(Circle)はシリーズEでゼネラル・カタリストなどから1億1000万ドルを調達し、分散型クラウドコンピューティングを手掛けるスイスのディフィニティ(Dfinity)は米アンドリーセン・ホロウィッツなどから1億200万ドルを調達した。

ICOとトークンの現状

ビットコインの登場以来、ブロックチェーン企業は従来の資金調達ルートに頼らずに運営してきた。ビットコインはいまだに他の金融資産と連動しておらず、完全にピア・ツー・ピアだ。同様に、ICOブームのおかげでブロックチェーンの各プロジェクトはトークン販売を通じて数十億ドルを調達できたため、VCやクラウドファンディングサイトを活用せずに済んでいる。

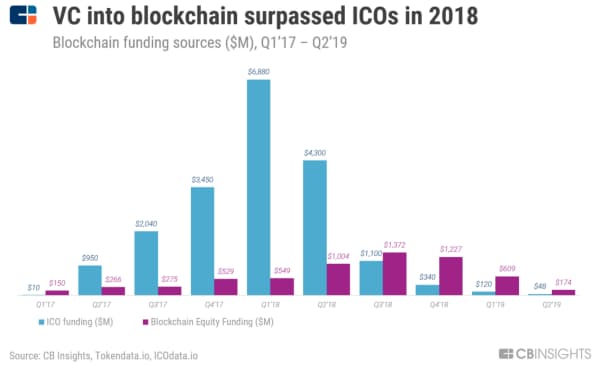

もっとも、今や潮目は変わった。もはやVCからの資金調達額の方がICOよりも大幅に多く、ICO時代に終わりを告げている。

18年7~9月期以降の全ての四半期で、従来のエクイティファイナンスによる資金調達額がICOを上回っている。ICOはほぼ廃れているため、19年に入ってからはエクイティファイナンスの方がICOよりもはるかに大きな割合を占めている。もっとも、ICOとVC投資はどちらも大幅に減少しており、19年4~6月期の資金調達額は17年初め以来の低い水準となった。

ブロックチェーン企業の資金調達源(単位100万ドル、17年1~3月期から19年4~6月期)

もっとも、ここに来てコインの時価総額が急増していることを踏まえると、ブロックチェーンの分野は廃れてはいないようだ。VC投資、なかでもスマートマネーVCによる投資は今や品質の証とみなされている。

さらに、トークンや暗号通貨に対する信頼は回復基調にあり、こうした資産に多くの資金が流入している。

16年~19年7月1日の全てのブロックチェーントークンの時価総額(単位10億ドル)

今後の見通し

19年のブロックチェーンの先行きにはそれなりに不透明感もあるが、底流には慎重ながらも楽観的な見方がある。確かに、ICO時代はほぼ終わった。VCの投資熱は冷めつつある。トークンと仮想通貨の時価総額はピーク時に比べればほんのわずかだ。

だが、ビットコインやイーサリアムなどの主要通貨はここ数カ月、投機の対象となり、取引高が急増している。フェイスブックや米大手銀JPモルガン・チェース、米決済大手ビザといった優良企業による最近の動きを受け、大企業のこの分野への関心も再び高まっている。

こうした最近の盛り上がりの主な理由は、フェイスブックによるデジタル通貨「リブラ」の発表が大きな評判を呼んだからだ。リブラは新たなビットコインというよりは米小口送金サービス「ベンモ(Venmo)」に近く、世界各地の銀行口座を持たない層に対する安定通貨へのアクセス提供を目指す。

このプロジェクトには決済や配車サービス、EC業界の各社から、VC、ブロックチェーンのスタートアップに至るまでそうそうたる面々が参加している。

決済業界ではビザと米マスターカードの双方を筆頭に大手各社と参加契約を結び、米ユニオン・スクエア・ベンチャーズ(USV)やアンドリーセン・ホロウィッツなどブロックチェーン分野のスマートマネーVCの支持も得た。通信大手の仏イリアッドや英ボーダフォンも関与する。

ビットコイン専門の取引会社である香港のザポ(Xapo)から支持を取り付けたほか、コインベース、米アンカレッジ(Anchorage)、米バイソン・トレイルズ(Bison Trails)といった資金の豊富な仮想通貨関連スタートアップもプロジェクトに署名した。

さらに、米決済大手のストライプやペイパル、米配車サービス大手のリフトやウーバーテクノロジーズ、音楽配信大手スポティファイ(スウェーデン)などの著名テクノロジー企業も名を連ねている。

このプロジェクトには既に多少の法的問題があり、規制当局から厳しい視線を向けられているようだ(トランプ米大統領による否定的なツイートもその一つだ)。だが、大企業が関心を示していることはブロックチェーン分野にとって強力なお墨付きになる。

ギャラクシー・キャピタルを創業したマイク・ノボグラッツ氏は、フェイスブックのこの構想は最近のビットコインの上昇のきっかけになったと指摘する。「(投資家は)フェイスブックのおかげでワクワクした。ウーバーやマスターカード、ビザが『仮想通貨の世界に参加したい』と言っていることに興奮した」と話す。このプロジェクト自体が「仮想通貨という概念を完全に正当化した」とも語った。

さらに、米ブルームバーグのタイラー・コーエン氏は最近、多くの著名エコノミストに先駆けて「仮想通貨は(おそらく)存続する」と指摘。政情不安や貿易戦争に伴う混乱、富裕税が今後導入された際には安全資産として逃避先になるとの見方を示した。

こうした理由などを考慮すると、ブロックチェーンには再び追い風が吹いているようだ。

これはこの分野のスタートアップにとっても朗報といえる。この分野は専門性が高いため、各社は大企業や公的機関がこの分野に参入するのを支援できる立場にあるからだ。ブロックチェーンの概念が誕生してから10年しかたっていないため、大企業が「自前で開発するか、他社を買収するか」を判断する際には、M&A(合併・買収)に傾く可能性が高いだろう。

この新たな楽観的観測が果たしてVC投資の顕著な回復につながるかどうかが、今年の注目点だ。

日本経済新聞社より転用